東南アジア各国への進出を検討する企業にとって、税務サポート制度や税制優遇措置は、コスト削減や事業競争力の向上において極めて重要な役割を果たします。

各国では外資誘致を積極的に推進しており、法人税率の引き下げや特定分野への投資インセンティブを設けるなど、地域ごとに独自の優遇措置が提供されています。本記事では、特にシンガポール、インド、インドネシア、タイ、ベトナムの税務サポート制度や優遇措置について詳しく解説し、海外企業がこれらをどのように活用できるかを具体的に解説します。

◆目次

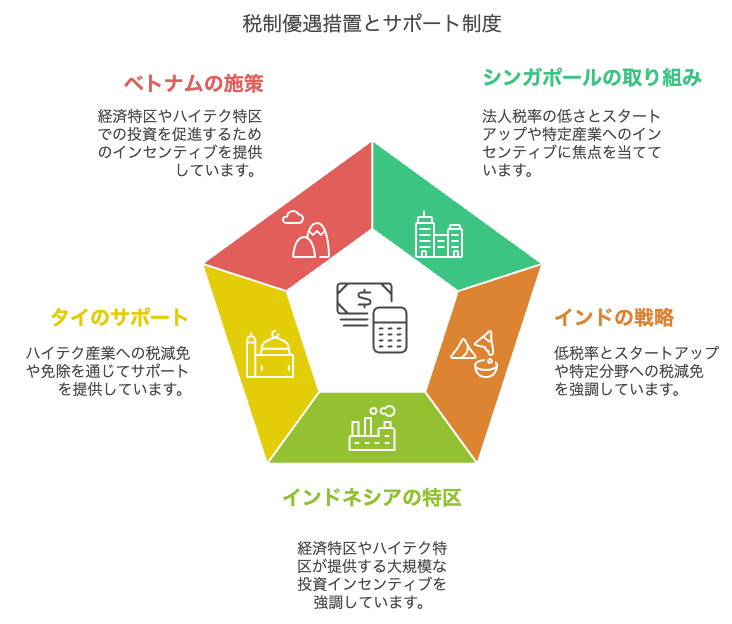

Toggle東南アジア各国の主な外資誘致施策とは

東南アジア各国は、外資に対して積極的な誘致政策を展開しており、シンガポールやインドでは法人税率が比較的低く設定されているほか、スタートアップや特定の産業に対する税減免措置が充実しています。

インドネシアやベトナムでは特定地域に経済特区やハイテク特区が設けられ、製造業や技術産業への投資に対して多くの優遇措置が提供されています。タイもまた、ハイテク産業への支援が進んでおり、法人税の減免や関税免除といった手厚いサポートが提供されています。

各国の税制優遇措置の特性を理解し、適切な申請プロセスを経ることで、企業は税負担を抑え、東南アジアでの進出におけるコスト効率を向上させることが可能です。本記事は、進出企業がこれらの税制を最大限に活用し、競争優位を確保するための具体的な指針を提供するものです。

シンガポールの税務サポート制度と優遇措置

法人税および税制優遇措置

シンガポールは、税務面でのメリットが多く、東南アジアにおけるビジネスハブとして高い評価を得ています。法人税率は標準で17%と、他国と比較しても競争力のある低水準に設定されています。この税率に加え、特定の条件を満たす企業には部分的な税免除や減税措置が用意されています。

特に、スタートアップ企業は創業初期の数年間に大幅な税減免が適用され、資金面での負担が軽減される点が大きな魅力です。新規事業に対する支援策として、創業後の初年度から3年間、一定額の利益に対して税負担を免除する「スタートアップ税額免除制度」があります。この制度は、特に初期投資が大きく利益が安定しない企業にとって重要なサポートとなり、長期的な成長戦略を実現するための助けとなります。

投資奨励制度

シンガポールには、投資奨励制度を通じて外国企業の誘致を促進するための各種優遇措置が整っています。特定の産業分野、特にテクノロジー、製造業、金融分野に対する奨励金が提供されており、シンガポール経済における戦略的な成長分野を支援する制度が充実しています。

たとえば、テクノロジー分野においては、研究開発(R&D)に関する支出に対して追加の税控除が与えられるほか、グローバル企業がシンガポールを地域統括拠点として位置づける場合、法人税の減免措置が適用されるケースもあります。シンガポール経済開発庁(EDB)は、特定の産業に対して特別な奨励金を提供しており、事業拡大のための投資が活性化するよう支援しています。

申請手続き

シンガポールの税務優遇措置を受けるためには、適切な申請手続きを経ることが必要です。申請には、会社の事業内容や投資額、長期的な経営計画などが詳細に記された書類が求められます。企業は、事業計画書や財務資料など必要な書類を用意し、シンガポール経済開発庁(EDB)や税務機関であるIRAS(Inland Revenue Authority of Singapore)などの関連機関に提出します。

税制優遇を受けるための具体的な手順は、各プログラムや優遇措置によって異なるため、最新の公式ガイドラインを常に参照することが推奨されます。また、現地の税務専門家や法務顧問と連携することで、スムーズな申請が可能になります。

インドの税務サポート制度と優遇措置

法人税および税制優遇措置

インドは世界第2位の人口を抱え、急速な経済成長が続く市場として多くの外国企業の注目を集めています。インドの標準的な法人税率は30%とやや高めに設定されていますが、新規設立企業や特定の地域での事業については、25%の優遇税率が適用されることもあります。また、特定分野、特に製造業やインフラ関連事業には、「Make in India」政策に基づき税制優遇措置が多く提供されており、外資企業にとっても大きな支援となっています。

インド政府は、税制上のインセンティブを通じて国内の研究開発活動を促進しており、企業が研究開発(R&D)に対して行った投資については、税額控除の適用が認められています。インド国内での技術革新や製品開発を推進するため、R&D活動に関連する支出については、通常の法人税率よりも低い税率が適用され、税負担の軽減が図られます。また、特別経済区(SEZ)内で事業を展開する企業には、法人税の減免、関税の免除といった大幅な優遇措置が適用され、インフラコストの削減と事業拡大のための支援が受けられるのもインド市場の特徴です。

研究開発支援

インド政府は、自国産業の競争力を強化するため、研究開発活動を奨励し、そのための税制上の支援を提供しています。具体的には、R&D支出に対して税控除が適用され、研究開発費の最大150%までの控除が認められる場合があります。これはインドが技術革新や産業高度化に注力する姿勢を示しており、製造業やIT産業を中心に進出を目指す企業にとって有利な制度といえます。企業がインドにおいて長期的な研究開発戦略を展開する場合、この税制優遇措置は財務面での大きな支えとなり、インド国内での競争力を高めるための重要な要素となります。

申請手続き

インドにおける税務優遇措置を活用するためには、政府の指定する申請基準と書類の提出が必要です。申請には、事業計画書、財務諸表、研究開発に関する投資計画書、SEZへの登録申請書などが含まれます。インドの税制は頻繁に改正され、申請手続きや要件が変更されることもあるため、企業は最新の法令に基づいて準備を進めることが重要です。特に特別経済区(SEZ)での優遇措置を受けるためには、SEZの運営機関である各州の政府機関との調整が不可欠です。

インドの税制手続きには、地域や産業によって異なる要件が設けられている場合があるため、現地の税務アドバイザーや法務専門家の支援を受けることが推奨されます。複雑な手続きと官僚主義的なプロセスが存在するため、専門家との連携は、税制優遇措置をスムーズに活用し、インドでのビジネスを成功させるための重要なポイントとなります。

インドネシアの税務サポート制度と優遇措置

法人税および税制優遇措置

インドネシアの標準法人税率は22%で、外資系企業にとっても競争力のある税率です。加えて、インドネシア政府は特定の産業や地域への投資を促進するために、さまざまな税制優遇措置を導入しています。デジタル経済や製造業、または地方経済の活性化を目的とした特定地域での投資には、法人税の減免が適用されることがあり、特定の税負担が軽減されるケースもあります。

たとえば、デジタル経済分野では技術革新と経済成長を支えるために、投資額に応じて税率を軽減する仕組みが用意されています。また、製造業や天然資源関連の産業はインドネシア経済の根幹を支える分野であり、特にエネルギーや天然資源の採掘事業では、特別なライセンスと税制優遇措置が提供されています。これにより、企業は初期投資コストを抑えつつ、事業を迅速に開始することが可能です。

投資奨励制度

インドネシアでは、外資系企業に対する特別なインセンティブ制度が設けられています。特にエネルギー、天然資源分野に対しては、インドネシア政府が資源開発を推奨しており、企業がこれらの分野に参入する際の税制支援が充実しています。さらに、インフラ整備が進む地域では、地元経済の発展を目的とした追加の優遇措置が適用され、地方への投資が奨励されています。これは、インドネシアの地理的広がりと地方間の経済格差を解消し、地方経済の成長を促す政策の一環です。

また、インドネシア投資調整庁(BKPM)は、外資系企業に対して「パイオニア産業」指定による長期的な税制優遇を提供しており、新技術や新製品を導入する企業には長期間の法人税免除が適用されることがあります。このパイオニア産業の指定を受けるには、インドネシアの経済発展に貢献する特定の産業での投資が必要です。

申請手続き

インドネシアにおける税務優遇措置を活用するためには、政府機関からの承認を得ることが必要です。事前に申請手続きを完了し、必要な書類を提出することで、優遇措置を受ける資格が確認されます。たとえば、パイオニア産業の指定を受ける場合や、地域振興のための特別な優遇措置を活用する際には、インドネシア投資調整庁(BKPM)への事前申請が不可欠です。申請の際には、事業計画書、財務状況の証明書類、企業の経営方針に関する詳細な説明が求められ、承認後に具体的な税制優遇が適用されます。

インドネシアの税制制度は頻繁に見直されるため、申請手続きに際しては最新のガイドラインを参照することが推奨されます。また、申請手続きは複雑であるため、現地の税務専門家やコンサルタントと連携し、スムーズな手続き進行を確保することが重要です。

タイの税務サポート制度と優遇措置

法人税および税制優遇措置

タイの標準法人税率は20%と、ASEAN諸国の中でも比較的低い水準にあります。さらに、タイ政府は外国企業にとっての事業環境を改善するため、新興企業や特定の産業に対して税制優遇措置を提供しています。

特にハイテク産業、製造業、デジタル産業といった特定の分野では、法人税の減免が適用され、これらの分野に参入する企業にとってはコストの負担が軽減されます。タイではまた、経済特区(SEZ)を設け、地域の経済発展を促進するために、特区内での事業活動に対する優遇措置を整備しています。特区内での事業を行う企業には、法人税の減免や関税の免除が適用され、輸出や製造業務が行いやすい環境が提供されています。

特区での優遇措置

タイの経済特区(SEZ)は、外国企業の投資を促進するために設置されたもので、地域により異なる税制優遇措置が適用されるのが特徴です。特区内での活動には、大幅な法人税減免措置が適用されるほか、輸入関税の免除や資産税の軽減といったメリットが与えられます。

タイ政府は経済特区を通じて、製造業、物流、ハイテク産業などの成長を目指しており、進出企業にとっては関税の削減により原価を抑えることができ、コストパフォーマンスの高いビジネスが可能となります。また、タイでは産業開発委員会(BOI)が中心となって、特区内での優遇措置の管理と推進を行っており、地域によってはさらに特化したインセンティブが適用されるケースもあります。

申請手続き

タイにおける税務優遇措置を利用するためには、経済特区での優遇措置を含む申請手続きを経る必要があります。特区内での事業活動に関しては、産業開発委員会(BOI)への事前登録と申請が求められ、優遇措置の適用を受けるためには詳細な事業計画書の提出が必要です。

事業計画書には、進出企業の投資計画、予定される雇用の規模、事業の長期的な展望などが記載され、これに基づいてBOIが審査を行います。審査に通過した場合、特区内での事業活動に対する各種優遇措置が正式に認可されます。

申請手続きでは、必要書類や条件が特区ごとに異なる場合があるため、BOIの最新ガイドラインを参照することが重要です。また、タイ国内の申請手続きは一部の企業にとっては複雑に感じられる場合があるため、現地の法律事務所や税務アドバイザーとの協力が有効です。

ベトナムの税務サポート制度と優遇措置

法人税および税制優遇措置

ベトナムの標準的な法人税率は20%であり、アジア諸国の中でも比較的低い水準にあります。ベトナム政府は、製造業やIT分野での進出を促進するために、新規投資プロジェクトに対する大幅な税制優遇を提供しています。新規投資プロジェクトに関しては、初期の最大4年間にわたる免税措置が適用され、その後9年間は法人税が50%減額されるため、合計で13年間にわたる税優遇を受けることが可能です。この優遇措置は、特に外国企業がベトナムでの事業を軌道に乗せるための大きなサポートとなります。

投資奨励制度

ベトナムは、特定分野への投資に対して積極的な奨励制度を展開しています。高度技術分野や環境保護関連の投資には特別な優遇措置が設けられており、これらの分野での事業活動を行う企業は、法人税の減免や一部の経費の控除などの恩恵を受けることができます。

さらに、科学研究やインフラ整備、ソフトウェア開発分野も投資奨励制度の対象となっており、これらの分野での新規事業には追加の税制支援が提供されています。ベトナム政府は、技術革新や環境保護に貢献する企業を支援するため、これらの投資奨励制度を通じて税負担を軽減し、持続可能な経済成長を推進しています。

税制改正の動向

ベトナムは2024年1月からグローバル・ミニマム課税制度の導入を予定しており、これによりベトナムの税制に一定の変更が生じる可能性があります。グローバル・ミニマム課税は、多国籍企業が各国の税制差を利用して税負担を軽減する行為を抑制するために導入されるもので、国際的な税務コンプライアンスの一環として各国での導入が進んでいます。

この制度の導入により、ベトナムでの税制優遇措置も調整される可能性があり、今後の改正動向に注目することが重要です。

申請手続き

ベトナムにおける税務優遇措置を利用するためには、事前の申請と政府機関からの承認が不可欠です。申請の際には、進出予定の事業内容や計画、投資額、税優遇を受ける根拠などが記載された詳細な書類が必要です。申請のプロセスや条件は頻繁に見直されるため、最新のガイドラインを参照しながら手続きを進めることが推奨されます。

ベトナムの税制は新しい制度が導入されるたびに更新されるため、申請書類を準備する際には現地の税務専門家のアドバイスを受けることが、スムーズな申請のためのポイントとなります。

| 国 | 法人税および税制優遇措置 | 投資奨励制度 | 申請手続き |

|---|---|---|---|

| シンガポール | 標準法人税率17%。スタートアップや特定の条件を満たす企業には税免除・減税。創業初年度から3年間の「スタートアップ税額免除制度」により初期の税負担を軽減。 | テクノロジー、製造、金融分野への奨励金。研究開発(R&D)支出への追加税控除や、地域統括機能を持つ企業には法人税減免措置あり。EDBが産業成長分野の支援制度を整備。 | 事業計画書や財務資料をEDBやIRASへ提出し、優遇措置を申請。プログラムごとに異なる申請手順があり、公式ガイドラインの確認が必要。税務専門家や法務顧問の協力を推奨。 |

| インド | 法人税率30%。新規設立企業や特定地域での事業は25%の優遇税率。特定分野、特に製造・インフラ事業には「Make in India」に基づく税制優遇措置。R&D活動には税額控除あり。SEZでは関税・法人税減免。 | R&D支出に対する税控除があり、製造業やIT産業に有利。特定のR&D費用の最大150%まで控除認可。技術革新や製品開発を促進するため、インド市場への長期的投資に有益。 | 事業計画書、財務諸表、投資計画書などを政府機関に提出。SEZ優遇は州政府機関との調整が必須。複雑な手続きと改正が多いため、現地の税務アドバイザーの支援を推奨。 |

| インドネシア | 法人税率22%。特定産業(デジタル経済や製造業)・地域への投資には法人税減免。製造業やエネルギー分野の特定事業には特別なライセンスと税制優遇が提供され、初期投資コストを抑え事業開始が可能。 | エネルギーや天然資源分野に優遇措置。地方経済発展を目的に追加の税制優遇を設け、地方投資を奨励。外資系企業には「パイオニア産業」指定で長期間の法人税免除。 | BKPMへの事前申請が必要。事業計画書、財務状況証明書などを準備し、優遇措置申請。複雑な手続きのため、最新のガイドライン参照と税務専門家との連携が有効。 |

| タイ | 法人税率20%。新興企業や特定産業(ハイテク産業など)に減免措置。経済特区(SEZ)内の事業は法人税減免・関税免除。SEZでは税制上のメリットを享受し、製造・輸出業務が行いやすい環境を提供。 | 各SEZで異なる税制優遇措置。製造、物流、ハイテク産業に適した制度を整備。BOIが特区での優遇措置を管理し、地域別のインセンティブも。 | SEZ優遇のため、BOIへの事前登録が必須。事業計画書提出が必要で、投資計画や雇用予定などを記載。申請手続きは特区ごとに異なるため、最新ガイドライン確認と専門家の協力が有効。 |

| ベトナム | 法人税率20%。新規投資プロジェクトは最大4年免税、その後9年は50%減税。特に外国企業の新規進出に向けて、初期の税負担を軽減する優遇措置を提供。 | 高度技術、環境保護関連に特別優遇。科学研究、インフラ整備、ソフトウェア開発分野も対象。政府は技術革新・環境保護貢献企業を支援し、経済成長を促進。 | 事前申請と承認取得が必要。申請書類には詳細な事業内容、投資額、税優遇の根拠が含まれる。税制は頻繁に改正されるため、最新ガイドライン確認と現地税務専門家のサポートが推奨される。 |

各国の優遇措置を活用するための基本戦略

制度の理解と適切な活用法

東南アジア各国の税務優遇措置はそれぞれ異なる特性を持っており、進出先の国の制度を正確に理解することが不可欠です。シンガポールのように特定分野やスタートアップ企業に対する大幅な税減免措置を設けている国や、インドネシアのように地域別・産業別の優遇措置が豊富な国もあります。まずは各国の税制と優遇措置を比較し、自社の業務内容や事業計画に最適な国や地域を選定することが重要です。また、進出後も制度が更新されることが多いため、定期的な確認と見直しが必要です。

申請手続きの留意点

税制優遇措置を最大限に活用するためには、申請手続きの準備を早めに開始し、手続きに必要な書類を正確に揃えることが重要です。多くの国では、優遇措置の申請にあたり詳細な事業計画書や財務資料が求められ、承認を受けるまでに数か月を要する場合があります。最新の公式情報に基づき、手続きの内容や条件を確実に把握するために、公式のガイドラインや関連機関のウェブサイトを参照することが推奨されます。現地での税制優遇措置は政策の変更により内容が変わる可能性があるため、タイムリーな情報収集が成功の鍵となります。

現地の専門家の協力

税制優遇措置を最大限に活用するためには、現地の税務制度に精通した専門家やコンサルタントの支援が欠かせません。特に、インドやインドネシアなどでは税制や規制が頻繁に改正され、申請手続きも複雑化しているため、現地の税務アドバイザーや法務専門家との協力が、スムーズな進出の実現に大きな役割を果たします。また、専門家の支援を受けることで、優遇措置の申請や条件についての最新情報が得られるため、進出企業にとってはリスクを軽減しつつ制度を最大限に活用できるメリットがあります。

まとめ

各国での税制優遇措置をうまく利用することは、東南アジアへの進出を目指す企業にとって、コスト削減と市場競争力の向上における重要な要素です。例えば、シンガポールのスタートアップ企業向け税制優遇や、ベトナムの新規投資プロジェクトに対する大幅な減免措置など、東南アジア各国は積極的な税務サポート制度を通じて外資誘致を進めています。

ただし、各国の税制や優遇措置は頻繁に改正されるため、最新の税制改正や法制度の動向を常に把握することが重要です。特にベトナムが2024年1月から導入を予定しているグローバル・ミニマム課税制度のように、国際的な税務環境の変化が各国の優遇措置にも影響を及ぼすことが予想されます。このような変動要素を踏まえ、進出企業は現地の最新の税務情報を収集し、適切な戦略を練ることが求められます。

また、各国の税制優遇措置を最大限に活用するためには、現地の税務専門家やコンサルタントの協力が不可欠です。制度に精通した専門家のサポートを受けることで、複雑な申請手続きをスムーズに進め、さらに適用可能な優遇措置を漏れなく把握することができます。

引用元

- JETRO「シンガポール税制と優遇措置」(https://www.jetro.go.jp/world/asia/sg/invest_03.html)

- Digima Japan「ベトナムの法人税と特区優遇制度」(https://www.digima-japan.com/knowhow/vietnam/expert-tkao-00002.php)

- Mizuho Research「インドネシア税制とFDIの動向」(https://www.mizuho-rt.co.jp/publication/mhri/research/pdf/invest/ID2001.pdf)

- X-Hub Tokyo「アジア各国の経済特区と税制支援」(https://www.x-hub-tokyo.metro.tokyo.lg.jp/column/asia-keizai/983.html)

- Singalife「シンガポール法人税ガイド」(https://singalife-biz.com/guide/sg-corporate-tax/)